국민연금공단에 따르면 지난 6월 국민연금 노령연금을 매달 200만원 이상 받는 사람이 4만1522명으로 집계됐습니다. 작년 말까지도 1만7805명에 불과했던 것이 1년 만에 2.3배가 증가한 것입니다. 노령연금은 수급 연령(올해 기준 63세)이 되면 받는 국민연금이지요. 사회 초년병 시절인 1988년 국민연금이 출범하면서 과거의 고령 세대에 비해 연금 가입 기간이 긴 베이비붐 세대의 연금 수급이 본격화하면서 고액 수급자도 빠르게 늘어나고 있는 것입니다.

하지만 이들이 실제로 받게 될 연금액은 200만원에 못 미칠 가능성이 큽니다. 국민연금에도 세금이 매겨지기 때문입니다. 국민연금 외 다른 소득이 있을 경우엔 세금 부담은 더 커지게 됩니다.

지난 2001~2002년 2년간에 걸친 소득세법 개정에 따라 국민연금법상 노령연금에 대한 소득세 규정이 생겼습니다. 2002년 이후 국민연금 가입 중 납부한 보험료에 대해 소득공제 혜택을 주는 대신 노령연금을 지급할 때 ‘연금소득’으로 보고 소득세를 부과하게 된 것입니다.

1990년부터 2023년까지 33년을 일한 수급자가 있다면 1990년부터 2001년까지 12년치를 뺀 2002년부터 2023년까지 22년치 연금분에 대해서만 세금이 부과되는 것입니다. 2002년 이후 납부한 보험료에 대해선 연말 정산 때 전액을 소득공제해주는 대신 실제 연금을 받을 때 세금을 내도록 제도를 구성한 것입니다.

우리나라의 소득세가 소득이 많을수록 높은 세율이 부과되는 누진세 체제인 점을 감안하면 소득이 높은 젊은 시절에 소득 공제 혜택을 누리고, 소득이 적은 노년기에 낮은 세율로 세금을 낼 수 있어 수급자들에겐 큰 이익인 셈입니다.

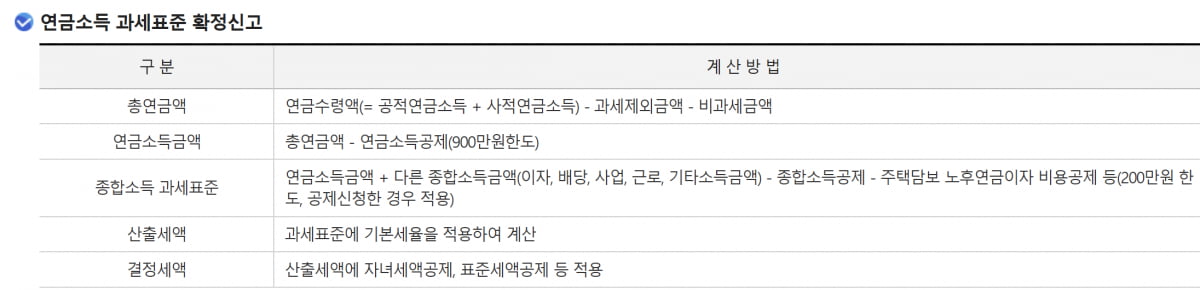

그렇다면 월 200만원의 연금 수급권자가 내야 하는 세금을 얼마나 될까요. 분석을 단순화하기 위해 2002년부터 국민연금을 납부해 월 200만원을 받고 있는 65세 A씨가 있다고 가정해보겠습니다. A씨는 국민연금 외엔 다른 소득이 없는 상황입니다.

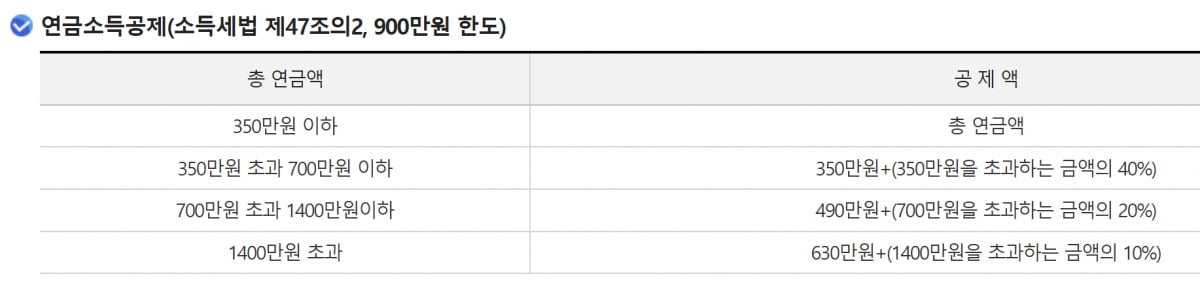

A씨의 경우 최종적으로 내야 할 세금은 약 104만5000원으로 예상됩니다. 연간 연금소득 2400만원 가운데 730만원은 소득에서 공제됩니다. 연금액이 350만원 이하면 전액, 350만~700만원 구간은 350만원에 350만원을 초과하는 금액의 40%, 700만~1400만원 구간은 490만원에 700만원을 초과하는 금액의 20%가, 1400만원을 초과할 경우 630만원에 1400만원 초과 금액의 10%가 공제액으로 산정됩니다. 연금소득공제는 최대 900만원까지만 이뤄집니다.

여기에 본인 공제 150만원을 받을 수 있습니다. 배우자나 부양가족의 소득금액이 연 100만원 이하라면 150만원씩 추가로 공제를 받을 수 있습니다. A씨의 경우 아내도 연 100만원 이상의 국민연금을 수령 중으로, 다른 부양 가족이 없어 본인분 공제만 받는다고 가정하겠습니다.

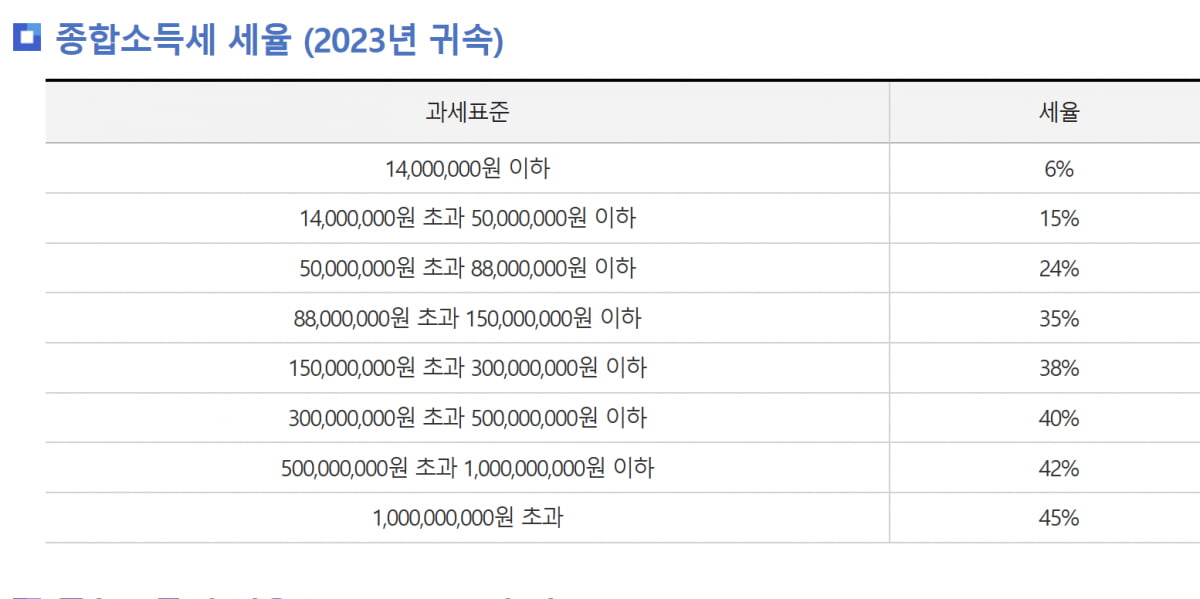

이렇게 산출된 A씨의 과표 산출액은 1520만원입니다. 여기에 대해 과세표준에 따라 6~45%의 소득세율에 따라 세금이 부과됩니다.

과세표준 1400만~5000만원 구간의 소득세 적용 최고세율은 15%입니다. 이를 적용하면 102만원의 산출세액이 나옵니다. 여기에 7만원의 표준세액공제를 적용하면 95만원이 최종적으로 내야 할 결정세액으로 산출됩니다.

결정세액에 10%가 추가되는 지방소득세(9만5000원)을 포함하면 A씨가 내야 할 총 세금은 104만5000원이 됩니다.

다른 소득이 없고 노령연금만 있다면 국민연금공단이 12월 연말정산하는 것으로 종료되므로 5월에 별도로 종합소득신고를 하지 않아도 됩니다. 하지만 점차 국민연금을 받으면서 일을 하거나 노후에도 사업 소득이 있는 사례가 늘고 있지요. 주식이나 다른 금융 자산을 통해 이자 및 배당 수입을 얻고 있는 수급자들도 많습니다.

이 경우 연 350만원이 넘는 연금을 받는 경우 다른 소득과 더해 종합소득세가 부과되게 됩니다. 앞서 제시한 연 770만원의 연금 소득자의 경우 연금소득만 있을 경우 세금을 내지 않지만 종합소득세 대상이 되면 연금소득공제를 한 후의 연금소득액 266만원에 대해 세금이 부과됩니다. 연간 5000만원 초과 8800만원 이하의 소득을 거두는 경우엔 24%의 세금이, 실제 사례는 드물겠지만 연간 10억원이 넘는 과세 표준이 적용될 경우 세율은 45%까지 높아지게 되니 5월 종합소득세 신고를 철저히 준비할 필요가 있습니다.

황정환 기자 jung@hankyung.com

(주)한국경제신문사 | 서울시 중구 청파로 463 한국경제신문사 빌딩

(주)한국경제신문사 | 서울시 중구 청파로 463 한국경제신문사 빌딩