"필요하다면 언제든지 다른 공급업체를 활용할 수 있다."(젠슨 황 엔비디아 최고경영자)

"대만 TSMC는 훌륭한 파트너이지만 공급망에서 더 많은 다양성을 원한다."(리사 수 AMD 최고경영자)

파운드리(반도체 수탁생산) 1위 기업 TSMC의 대형 고객사인 미국 엔비디아와 AMD의 최고경영자(CEO)가 지난 9~12일(현지 시간) 미국 샌프란시스코에서 열린 '골드만삭스 테크 콘퍼런스 2024'에서 한 말이다. 두 CEO의 발언에 대해 국내에선 "삼성전자 파운드리사업부가 엔비디아, AMD의 최첨단 칩 생산 계약을 수주할 수 있을 것"이란 희망 섞인 관측이 나왔다.

현실화할 수 있는 분석이지만 젠슨 황이 언급한 '다른 공급업체'나 리사 수가 얘기한 '공급망의 다양성'은 삼성전자가 아닌 제3의 기업일 수도 있다. 바로 미국 반도체 기업 인텔이다.

한때 인텔의 파운드리사업부 매각설도 나왔지만, 현재로선 가능성이 크지 않은 것으로 평가된다. WSJ은 "투자자들이 인텔에 파운드리를 분리·매각하는 방안을 권장했지만, 그 수준까지는 이르지 않았다"고 설명했다.

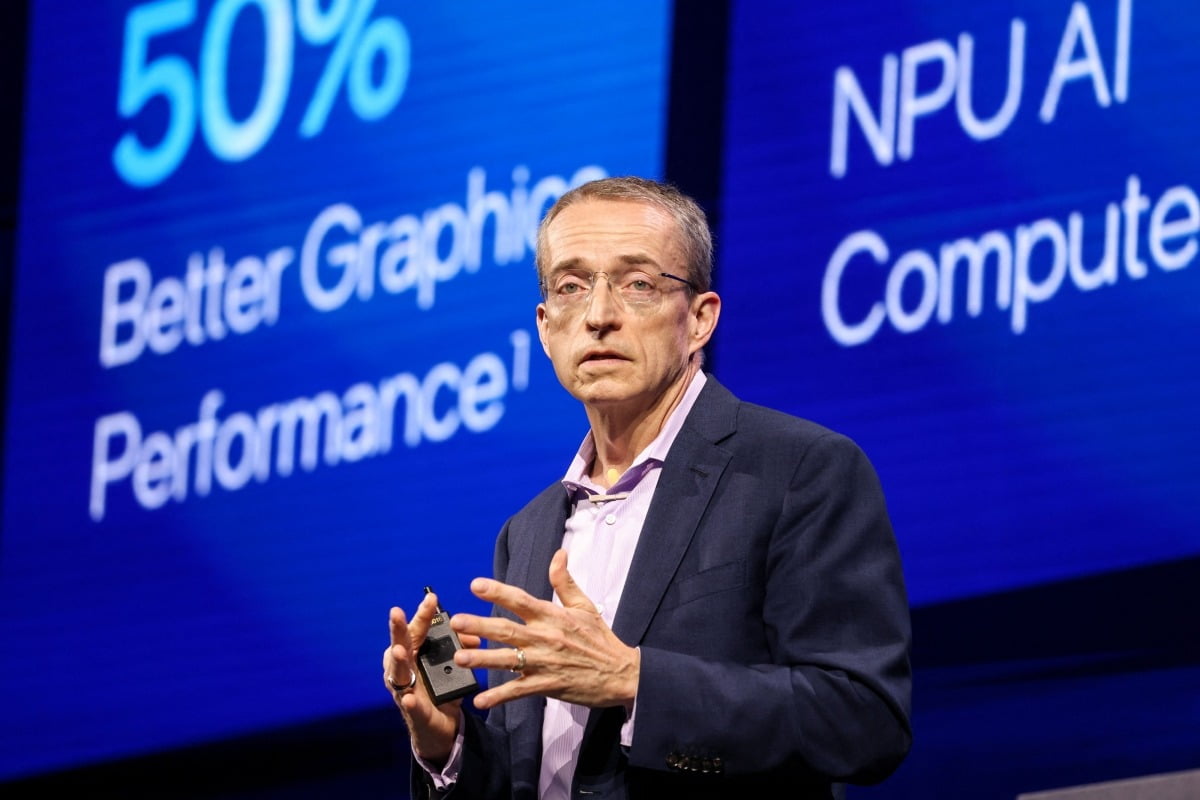

인텔은 2012년 파운드리 사업을 시작했지만, 성과를 못 내고 2018년 철수했다. 하지만 2021년 2월 최고경영자(CEO)가 된 팻 겔싱어는 파운드리를 미래 먹거리로 보고 바로 다음 달 파운드리 재진출을 공식화했다.

인텔은 미국 애리조나주에 200억달러(약 27조원)를 투자해 파운드리 공장을 신설하고 독일에도 300억유로(약 44조원)를 투자한다는 계획을 세웠다. 지난 2월 미국 실리콘밸리에서 연 파운드리 행사에선 1나노미터(㎚·1㎚=10억분의 1m) 공정 로드맵을 공개하고 마이크로소프트(MS)를 고객사로 확보했다고 발표했다. 하지만 인텔은 지난해부터 본격화한 인공지능(AI) 반도체 사업에서 성과를 못 내며 추진 동력을 잃었다. 올 2분기에만 16억1100만달러(약 2조1000억원)의 순손실을 냈다. 이에 인텔은 구조조정을 추진했다. 직원 1만5000명 감원 계획을 발표하고 투자 축소도 공식화했다. 이번 IFS 분리는 구조조정 계획의 하나로 평가된다.

이날 인텔은 경쟁력에 대한 우려를 불식하기 위해 긍정적인 뉴스를 쏟아냈다. FPGA(프로그래머블반도체) 전문 자회사 알테라 지분의 일부 매각도 카드로 꺼냈다. 인텔은 세계적인 대형 테크 기업 미국 아마존웹서비스(AWS)와 인공지능(AI) 맞춤형 칩을 생산하기 위한 계약을 체결했다는 소식도 전했다. 인텔은 아마존의 AI 서버에 들어가는 맞춤형 AI 칩을 개발해 공급할 계획이다. 칩 생산은 IFS가 맡을 가능성이 크다.

이날 인텔은 폴란드와 독일의 신규 공장 건설을 약 2년간 중단하고 말레이시아 공장 투자 계획도 출소할 계획이라고 발표했다. 하지만 미국 내 파운드리 공장 건설 프로젝트는 이어간다고 강조했다.

인텔은 이미 애리조나 공장 건설 지원금 명목으로 미 정부로부터 총 200억 달러(약 26조6400억원)를 받기로 했다. 이날 최대 30억달러를 추가로 지원받는 사실을 공개했다. 미국 국방부의 군사용 반도체 개발·생산 프로젝트를 위한 것이다.

인텔을 살리기 위해 미국 정부도 발 벗고 나섰다. 한 대형 팹리스 관계자는 "바이든 정부가 대만 TSMC가 아닌 인텔 파운드리를 활용해 칩을 생산하라고 압박한다"며 "눈치를 안 볼 수 없는 상황"이라고 말했다. 인텔의 파운드리 신규 고객사로 마이크로소프트, 아마존 등 미국 대형 테크 기업이 등장한 건 이유가 있는 것이다.

미국 팹리스 CEO들도 앞다퉈 자국 내 반도체 생산 비중을 높이겠다는 뜻을 나타내고 있다. 리사 수 CEO는 골드만삭스 콘퍼런스에서 "나는 미국 정부의 반도체지원법을 열렬하게 지지하고, 미국 내 파운드리 공장에 맡기는 물량을 늘릴 수 있을 것"이라고 강조했다.

문제는 인텔의 칩 설계 사업부가 파운드리 잠재 고객인 엔비디아, AMD, 퀄컴 등과 경쟁사라는 것이다. 고객사 입장에선 인텔 파운드리에 칩 생산을 맡기면 핵심 기밀이 경쟁사인 인텔 설계사업부로 흘러 들어가게 될 것이란 걱정을 할 수밖에 없다.

이를 의식해서인지, 인텔은 계속 '파운드리 독립성'을 강조하고 있다. 겔싱어 CEO는 지난 2월 열린 IFS 포럼에서 "퀄컴, 엔비디아 AMD까지 파운드리 고객사로 확보하고 싶다"고 말했다. 16일 파운드리 사업 분리를 발표하면서도 겔싱어는 "IFS를 분리하면 독립적으로 자금을 조달할 수 있고, 독립성에 대한 고객의 우려를 완화할 수 있다"고 말했다. 설계와 파운드리를 완전하게 분리할 테니 기존 경쟁사들도 안심하고 IFS에 생산을 맡기라는 의미다.

인텔이 경쟁사 AMD의 전철을 밟을 것이란 전망도 나온다. AMD는 원래 칩 생산 시설도 갖고 있었지만 분리 후 매각했다. 이렇게 탄생한 기업이 미국의 글로벌파운드리즈(GF)다.

전망이 어떻든 인텔이 파운드리 사업을 접지 않고 분리한다는 건 삼성전자엔 좋지 않은 소식으로 평가된다. 삼성전자는 최근 수년 간 7nm 이하 첨단 공정에서 TSMC의 유일한 대안으로 평가됐다. 인텔이 파운드리 사업을 접지 않고 육성하겠다는 뜻을 밝히면서 경쟁은 더욱 심화할 것으로 전망된다.

미국 정부가 팹리스들에 "인텔에 칩 생산을 맡기라"고 압박하는 건 더 큰 악재로 분석된다. 삼성전자가 미국 팹리스 고객사로부터 물량을 받아 현지 파운드리 공장에서 생산한다는 계획에 차질이 발생할 수 있어서다. 삼성전자는 현재 짓고 있는 미국 텍사스주 테일러 파운드리 공장 가동 시점을 기존 2024년 말에서 2026년으로 연기한 상황이다. 최근엔 테일러에서 신공장 가동 작업을 준비하던 인력 일부를 본사로 복귀시켰다. 미국 테일러 공장에서 고객을 확보하는 게 쉽지 않다는 의미로 해석된다.

인텔 파운드리 분사 결정으로 삼성전자 안팎에서도 '파운드리 분사'가 거론될 가능성도 있다. 반도체업계에선 수시로 삼성 파운드리 분사 얘기가 나오지만 현실적으론 쉽지 않은 것으로 평가된다. 현재로선 파운드리사업부의 독자 생존이 불가능한 이유가 크다. 고대역폭메모리(HBM) 등 차세대 메모리반도체에서 메모리사업부와 파운드리사업부의 협업이 필요한 점도 분사 가능성을 낮추는 요인으로 분석된다.

황정수 기자 hjs@hankyung.com

(주)한국경제신문사 | 서울시 중구 청파로 463 한국경제신문사 빌딩

(주)한국경제신문사 | 서울시 중구 청파로 463 한국경제신문사 빌딩